म्यूचुअल फंड एक ऐसा निवेश माध्यम है जो निवेशकों के धन को एकत्रित कर विभिन्न प्रकार की प्रतिभूतियों, जैसे कि शेयर, बॉन्ड, और अन्य वित्तीय साधनों में निवेश करता है। यह एक ऐसा वित्तीय उत्पाद है जो निवेशकों को विविधीकरण और पेशेवर प्रबंधन का लाभ प्रदान करता है। इस ब्लॉग में, हम म्यूचुअल फंड के बारे में विस्तार से समझेंगे और जानेंगे कि यह निवेश का एक प्रभावी तरीका क्यों है।

म्यूचुअल फंड की परिभाषा

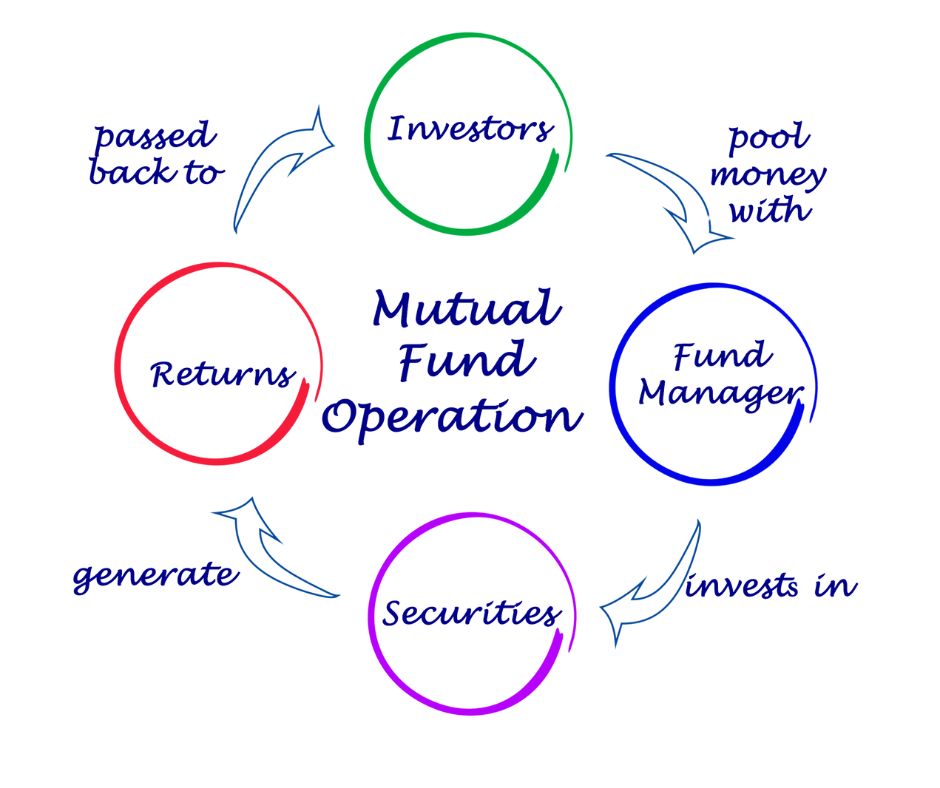

म्यूचुअल फंड एक निवेश वाहन है जो कई निवेशकों के धन को एकत्रित करता है और उसे विभिन्न प्रकार की प्रतिभूतियों में निवेश करता है। इस प्रक्रिया का प्रबंधन एक पेशेवर फंड मैनेजर द्वारा किया जाता है, जो निवेशकों के लिए सर्वोत्तम रिटर्न प्राप्त करने का प्रयास करता है।MACD – मूविंग एवरेज कन्वर्जेंस डाइवर्जेंस इंडिकेटर क्या है?

म्यूचुअल फंड के प्रकार

म्यूचुअल फंड कई प्रकार के होते हैं, जिनमें मुख्यतः निम्नलिखित शामिल हैं:

- इक्विटी म्यूचुअल फंड: यह फंड मुख्यतः शेयर बाजार में निवेश करता है। इसका उद्देश्य लंबी अवधि में उच्च रिटर्न प्राप्त करना होता है।

- डेट म्यूचुअल फंड: यह फंड बांड और सरकारी प्रतिभूतियों में निवेश करता है। इसका उद्देश्य सुरक्षित और स्थिर रिटर्न प्राप्त करना होता है।

- हाइब्रिड म्यूचुअल फंड: यह फंड इक्विटी और डेट दोनों में निवेश करता है। इसका उद्देश्य संतुलित रिटर्न प्राप्त करना होता है।

- मनी मार्केट म्यूचुअल फंड: यह फंड अल्पकालिक वित्तीय साधनों में निवेश करता है और तरलता प्रदान करता है।

म्यूचुअल फंड के लाभ

म्यूचुअल फंड में निवेश करने के कई लाभ हैं, जो इसे निवेशकों के लिए एक आकर्षक विकल्प बनाते हैं। आइए इन लाभों को विस्तार से समझें:

1. विविधीकरण (Diversification)

विविधीकरण म्यूचुअल फंड का सबसे महत्वपूर्ण लाभ है। इसमें निवेशकों के धन को विभिन्न प्रकार की प्रतिभूतियों में विभाजित किया जाता है, जैसे कि शेयर, बॉन्ड, सरकारी प्रतिभूतियाँ आदि। इसका मुख्य उद्देश्य जोखिम को कम करना होता है। जब आप विभिन्न प्रतिभूतियों में निवेश करते हैं, तो किसी एक निवेश के खराब प्रदर्शन का असर आपके पूरे पोर्टफोलियो पर कम होता है। उदाहरण के लिए, यदि आपने केवल एक कंपनी के शेयर में निवेश किया है और उस कंपनी का प्रदर्शन खराब हो जाता है, तो आपको भारी नुकसान हो सकता है। लेकिन यदि आपका निवेश विभिन्न कंपनियों और क्षेत्रों में फैला हुआ है, तो एक निवेश के खराब प्रदर्शन का असर अन्य निवेशों के अच्छे प्रदर्शन से संतुलित हो सकता है।

2. पेशेवर प्रबंधन (Professional Management)

म्यूचुअल फंड का प्रबंधन एक पेशेवर फंड मैनेजर द्वारा किया जाता है, जो वित्तीय बाजार और निवेश रणनीतियों में विशेषज्ञ होते हैं। ये फंड मैनेजर नियमित रूप से बाजार का विश्लेषण करते हैं और निवेशकों के लिए सर्वोत्तम रिटर्न प्राप्त करने के लिए निर्णय लेते हैं। पेशेवर प्रबंधन का लाभ यह है कि निवेशकों को अपने निवेश की निरंतर निगरानी करने की आवश्यकता नहीं होती है। फंड मैनेजर बाजार की स्थिति के अनुसार निवेशों को समायोजित करते हैं और निवेशकों को सर्वोत्तम रिटर्न दिलाने का प्रयास करते हैं।

3. सुविधा (Convenience)

म्यूचुअल फंड में निवेश करना बेहद आसान और सुविधाजनक होता है। इसे आप ऑनलाइन या ऑफलाइन दोनों तरीकों से कर सकते हैं। आजकल, अधिकांश म्यूचुअल फंड कंपनियाँ अपनी वेबसाइट और मोबाइल एप्लिकेशन के माध्यम से निवेश की सुविधा प्रदान करती हैं। निवेशक घर बैठे ही अपने निवेश का प्रबंधन कर सकते हैं। इसके अलावा, म्यूचुअल फंड में नियमित निवेश (एसआईपी) की सुविधा भी होती है, जिससे आप हर महीने एक निश्चित राशि निवेश कर सकते हैं। इससे निवेश की आदत विकसित होती है और लंबी अवधि में बड़ा फंड जमा किया जा सकता है।

4. तरलता (Liquidity)

म्यूचुअल फंड में निवेश किए गए धन को आसानी से निकाला जा सकता है, जिससे निवेशक अपनी आवश्यकता अनुसार धन का उपयोग कर सकते हैं। ओपन-एंडेड म्यूचुअल फंड्स में, आप किसी भी समय अपने यूनिट्स को रिडीम कर सकते हैं और अपने खाते में पैसा प्राप्त कर सकते हैं। हालांकि, कुछ फंड्स में निकासी पर कुछ शर्तें या शुल्क हो सकते हैं, लेकिन सामान्यतः म्यूचुअल फंड्स की तरलता उन्हें एक आकर्षक निवेश विकल्प बनाती है। तरलता का लाभ यह है कि आपको अपनी आकस्मिक आवश्यकताओं के लिए तुरंत धन प्राप्त हो सकता है।

म्यूचुअल फंड में निवेश कैसे करें?

म्यूचुअल फंड में निवेश करना सरल है। इसके लिए निम्नलिखित कदम उठाए जा सकते हैं:

- अपना निवेश उद्देश्य तय करें: सबसे पहले, आपको अपने निवेश उद्देश्य को स्पष्ट करना होगा। यह आपके निवेश की अवधि और जोखिम सहनशीलता पर निर्भर करेगा।

- सही म्यूचुअल फंड चुनें: अपने उद्देश्य और जोखिम प्रोफाइल के अनुसार सही म्यूचुअल फंड का चयन करें।

- केवाईसी (KYC) प्रक्रिया पूरी करें: म्यूचुअल फंड में निवेश करने के लिए केवाईसी प्रक्रिया पूरी करना अनिवार्य है। इसके लिए आपके पास पहचान और पते का प्रमाण होना चाहिए।

- ऑनलाइन या ऑफलाइन निवेश करें: आप ऑनलाइन या ऑफलाइन तरीके से म्यूचुअल फंड में निवेश कर सकते हैं। इसके लिए आपको संबंधित फंड हाउस की वेबसाइट या नजदीकी शाखा में जाना होगा।

म्यूचुअल फंड से जुड़े जोखिम

म्यूचुअल फंड में निवेश करने के कई लाभ होते हैं, लेकिन इसके साथ कुछ जोखिम भी जुड़े होते हैं जिन्हें निवेशकों को समझना आवश्यक है। ये जोखिम मुख्य रूप से बाजार, क्रेडिट और तरलता जोखिम के रूप में होते हैं। आइए इन्हें विस्तार से समझें:

1. बाजार जोखिम (Market Risk)

म्यूचुअल फंड के निवेश का मूल्य बाजार के उतार-चढ़ाव पर निर्भर करता है। इसका मतलब यह है कि यदि बाजार में गिरावट होती है, तो आपके म्यूचुअल फंड की नेट एसेट वैल्यू (NAV) भी गिर सकती है। बाजार जोखिम मुख्यतः इक्विटी म्यूचुअल फंड में अधिक होता है, क्योंकि ये फंड शेयर बाजार में निवेश करते हैं। बाजार जोखिम के कारण निवेशकों को निम्नलिखित समस्याओं का सामना करना पड़ सकता है:

- मूलधन में कमी: बाजार में गिरावट के कारण आपके निवेश का मूल्य घट सकता है।

- वोलैटिलिटी: बाजार की अस्थिरता के कारण निवेश का मूल्य तेजी से ऊपर-नीचे हो सकता है।

- लंबी अवधि के रिटर्न: बाजार के दीर्घकालिक उतार-चढ़ाव के कारण आपके निवेश के रिटर्न पर प्रभाव पड़ सकता है।

2. क्रेडिट जोखिम (Credit Risk)

क्रेडिट जोखिम मुख्यतः डेट म्यूचुअल फंड से जुड़ा होता है। डेट म्यूचुअल फंड बॉन्ड और सरकारी प्रतिभूतियों में निवेश करते हैं। क्रेडिट जोखिम तब उत्पन्न होता है जब बॉन्ड जारीकर्ता अपने ऋण का भुगतान करने में असमर्थ हो जाता है। इसके परिणामस्वरूप निम्नलिखित समस्याएँ हो सकती हैं:

- बॉन्ड डिफॉल्ट: यदि बॉन्ड जारीकर्ता डिफॉल्ट करता है, तो फंड का मूल्य गिर सकता है।

- क्रेडिट रेटिंग में गिरावट: बॉन्ड की क्रेडिट रेटिंग में गिरावट आने से बॉन्ड का मूल्य घट सकता है, जिससे फंड की NAV पर नकारात्मक प्रभाव पड़ सकता है।

- उधारी जोखिम: कुछ बॉन्ड्स में उच्च उधारी जोखिम होता है, जो निवेशकों के लिए नुकसानदायक हो सकता है।

3. तरलता जोखिम (Liquidity Risk)

तरलता जोखिम तब उत्पन्न होता है जब निवेशक अपनी जरूरत के समय फंड से धन नहीं निकाल पाता है। यह विशेष रूप से तब होता है जब फंड के पास पर्याप्त तरलता नहीं होती है। तरलता जोखिम से जुड़ी समस्याएँ निम्नलिखित हो सकती हैं:

- निकासी में देरी: फंड के पास पर्याप्त नकदी न होने पर निवेशकों को अपने धन की निकासी में देरी हो सकती है।

- नकदीकरण की समस्या: कुछ म्यूचुअल फंडों में निवेशित प्रतिभूतियाँ जल्दी नकदी में परिवर्तित नहीं हो पातीं, जिससे निकासी के समय समस्या हो सकती है।

- निकासी शुल्क: कुछ फंडों में जल्दी निकासी पर शुल्क लगाया जा सकता है, जिससे निवेशकों को अतिरिक्त खर्च उठाना पड़ सकता है।

निष्कर्ष

म्यूचुअल फंड एक प्रभावी निवेश माध्यम है जो निवेशकों को विविधीकरण, पेशेवर प्रबंधन, और सुविधा प्रदान करता है। हालांकि, इसमें निवेश करने से पहले जोखिमों को समझना और अपने निवेश उद्देश्य के अनुसार सही फंड का चयन करना महत्वपूर्ण है। म्यूचुअल फंड में निवेश करने से आप अपनी वित्तीय लक्ष्य को प्राप्त कर सकते हैं और अपने धन को सुरक्षित और प्रभावी ढंग से बढ़ा सकते हैं।

म्यूचुअल फंड में निवेश करने से पहले, हमेशा अपने वित्तीय सलाहकार से परामर्श करें और अपनी निवेश योजना को अच्छी तरह से समझें। सही निर्णय और सोच-समझ कर किए गए निवेश से आप अपने वित्तीय भविष्य को सुरक्षित और समृद्ध बना सकते हैं।